Se l’argomento non è forse tra i più piacevoli da affrontare forse è meglio partire da una buona, anzi una ottima notizia, e cioè che viviamo in un paridiso fiscale!

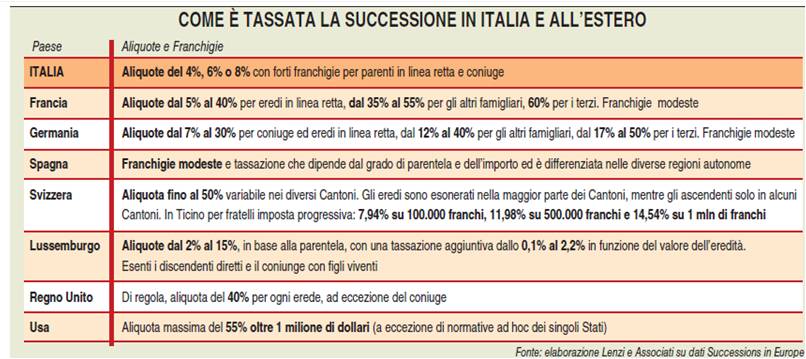

Lo stato Italiano, infatti, è attualmente molto magnanimo nei confronti degli eredi in particolare se ci confrontiamo con le tassazioni applicate sulle successioni negli altri paesi in Europa e non solo.

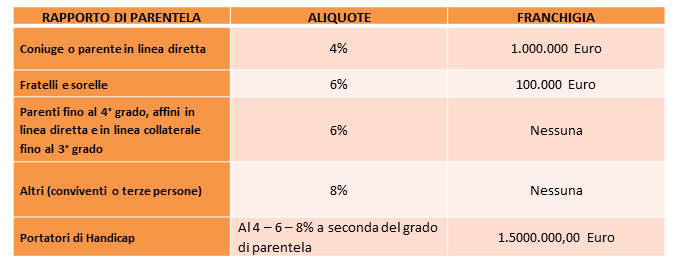

Dopo il governo Berlusconi che l’aveva eliminata, il governo Prodi aveva reintrodotto la tassa di successione ma comunque con elevate soglie di esenzione e basse aliquote. Al di là del 3% che si paga sul valore catastale degli immobili, basti pensare che sul resto del patrimonio in caso di coniugi e parenti in linea retta esiste tuttora una franchigia di 1 milione di euro per erede (soglia elevata ad 1,5 per erede con grave handicap) e l’aliquota di tassazione sull’eccedenza è limitata al 4% (vedi tabella sottostante), che tra fratelli passa al 6% superata la franchigia di 100 mila euro.

Su altri livelli di parentela fino al 4° grado esiste sempre il 6%, ma senza franchigia, oltre il quale si passa all’8%. Se paragoniamo questi dati agli alttri paesi possiamo ritenerci ancora fortunati. Ancora, perchè probabilmente le cose potrebbero cambiare in peggio.

Già nel gennaio del 2015 era stata presentata da alcuni deputati una proposta peggiorativa, sia come imposizione più elevata sia come riduzione delle franchigie, e questo anche sulle donazioni oltre che le successioni, penalizzando particolarmente i patrimoni oltre i 5 milioni. E’ purtroppo possibile che qualche governo possa riproporre modifiche peggiorative all’attuale sistema.

Oltre alla riforma del catasto e conseguente rivalutazione dei valori catastali, se ci fosse tale variazione, si ridurrebbero drasticamente le soglie di esenzione e ci sarebbe un innalzamento delle aliquote, anche riguardo rapporti diretti di parentela (coniuge e figli), ad esempio da 1 milione si potrebbe scendere a 300-400 mila euro e con aliquote minime dell’8-10%, fino ad arrivare al 45% per rapporti non in linea retta, come già avviene in altri stati europei.

Queste tasse riguarderebbero tutto il patrimonio, dai beni immobili alle aziende, ai titoli azionari ed obbligazionari, rendite, pensioni, depositi bancarie e postali, con esclusione ancora forse dei titoli di Stato. Cosa fare dunque per evitare o almeno ridurre il peso fiscale oggi e soprattutto in futuro, ai nostri eredi e comunque alle persone che ci sono care e che vogliamo tutelare?

Vi elenco una serie di srumenti il cui approfondimento non è possibile in questo breve intervento, che sono:

- il testamento

- il trust

- la fondazione

- il patto di famiglia

- la donazione

- le polizze vita.

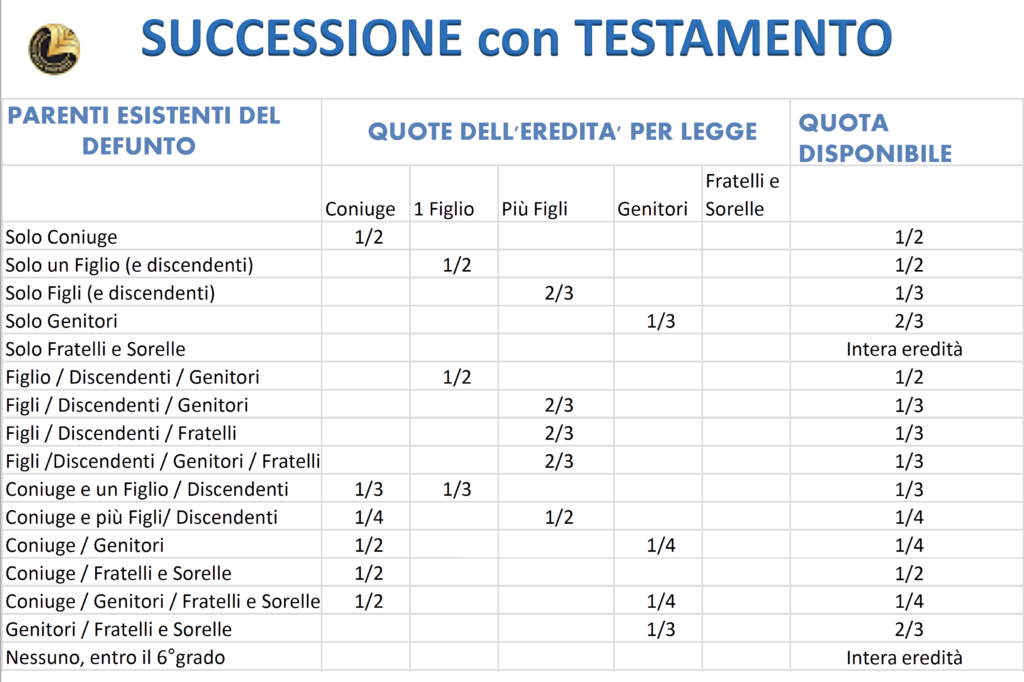

In particolare, per quano riguarda il testamento, potete vedere che c’è una quota disponibile del testatore che non ricade nell’obbligo di legge e di cui si può liberamente disporre, anche oltre l’ambito famigliare. Da notare, inoltre, che i fratelli potrebbero essere esclusi totalmente.

Riguardo la polizza vita, essendo un contratto regolato dal codice civile a parte, non rientra nel campo delle successioni e pertanto la somma destinata al o ai beneficiari resta al di fuori dell’asse ereditario ed esente dalla tassazione nella maggior parte dei casi (attenzione però alla tipologia della polizza con contenuto assicurativo-finanziario, in quanto ci sono sentenze della Cassazione che non garantiscono le peculiarità di esenzione a molte polizze di tipo Unit linked e soprattutto Index Linked con sottostante finanziario prevalente).

Con la polizza vita dunque si può gestire la successione secondo le proprie preferenze e la Compagnia di Assicurazione si libera dalla sua obbligazione con il pagamento al beneficiario indicato (è importante indicare il nominativo in modo chiaro ed esplicito), lasciando eventuali oneri di richieste giudiziali di recupero agli eredi lesi nella legittima. Riassumendo, possiamo concludere che anche al di là della vita la gestione anticipata ed oculata delle proprie risorse potrà essere attuata al meglio secondo desideri e necessità, al contempo aiutando fiscalmente le persone che più ci sono state vicine, all’interno e fuori dal nucleo famigliare.